***Obligó a reducir gastos, pedir prestado, empeñar bienes o al trabajo temporal

***Localidades urbanas y mujeres, las más afectadas

Valle de México, a 11 de mayo.- Alrededor de 67 por ciento de ciudadanos de que conforman la Región Centro Sur y Oriente del país, entre ellos los Estado de México, y que son usuarios de la banca mediante algún producto financiero formal (cuenta de ahorro, crédito, seguro o afore), fueron los que más reportaron haber padecido afectaciones financieras (67 por ciento) como consecuencia de la emergencia sanitaria generada por la pandemia Covid-19.

Lo anterior, de acuerdo con los resultados de la Encuesta Nacional de Inclusión Financiera (ENIF), 2021, elaborada por el INEGI y la Comisión Nacional Bancaria y de Valores (CNBV), donde se estableció que más de la mita de la población reportó haber tenido afectaciones económicas derivadas de la pandemia.

La región Centro Sur y Oriente la integran el Estado de México, de México, Hidalgo, Morelos, Puebla, Tlaxcala y Veracruz y concentra a tres de cada diez adultos en el país (27 millones 600 mil). La región del Occidente Bajío presentó la segunda mayor población (18.6 millones), seguida de la región Sur (14.2 millones). Sin considerar a la población adulta en la Ciudad de México (7.4 millones), las regiones Noroeste (11.5 millones) y Noreste (10.9 millones) concentraron la menor parte de la población adulta en México.

Medidas para afrontar las afectaciones

De acuerdo con los resultados de la encuesta, en el país el 95 por ciento de afectados se vio obligado a reducir gastos, 79 por ciento utilizó sus ahorros; 40 por ciento solicitó préstamos a personas conocidas; 38 por ciento recurrió al trabajo temporal y 18 por ciento al empeño o veta de algún bien.

“Esto sugiere que parte importante de la población vio reducido su nivel de bienestar al tener que limitarse en su consumo y reducir sus ahorros, además, que posiblemente sus redes familiares de soporte se vieron también afectadas, lo que pudo haber generado una situación de mayor vulnerabilidad financiera”, estableció el reporte.

En la misma forma, entre la población afectada que contaba con un crédito formal, sólo 30 por ciento de población usó tarjeta de crédito o solicitó un crédito formal para enfrentar el choque, 28 por ciento se atrasó en pagos de créditos y 28 por ciento usó la prórroga de pagos.

“Esto sugiere que, incluso entre la población ya incluida en el mercado crediticio formal, el crédito no parece ser la primera opción para enfrentar una emergencia económica”, refirió el estudio.

“Alrededor del 28 por ciento de las personas con crédito formal afectadas reportaron haberse retrasado en el pago de algún crédito, lo que podría haber intensificado su vulnerabilidad económica. Resulta relevante que cerca de 1 de cada 4 acreditados afectados reportó haber aceptado la prórroga de pago de intereses por parte de una institución financiera, por lo que una parte importante de la población parece haberse beneficiado por estas facilidades otorgadas por las instituciones financieras”, se destacó.

Más de 56 millones con algún producto financiero

Por otro lado, según el documento en 2021, 56 millones 700 mil personas de 18 a 70 años en México (67.8 por ciento) tenían algún tipo de producto financiero formal (cuenta de ahorro, crédito, seguro o Afore). En 2018, la cifra era de 54.0 millones de personas.

También, el 61.9 por ciento de las mujeres y 74.3 por ciento de los hombres en México contaban con al menos un producto financiero formal en 2021.

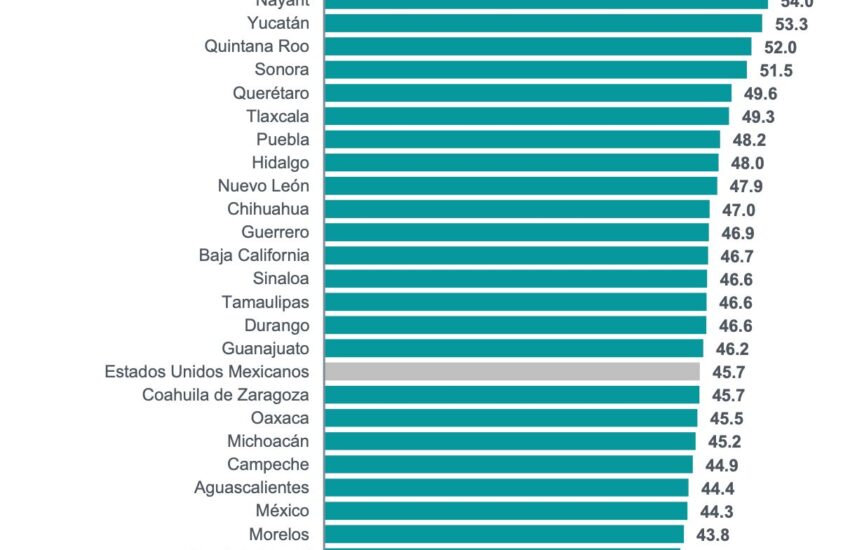

Se reportó que “considerando la tenencia de productos financieros formales y segmentando por regiones1, se observó que la región Noreste tuvo el porcentaje más alto de tenencia de estos productos en el país (77 por ciento), seguida de la Noroeste (75.7 por ciento), la Ciudad de México (74.2 por ciento) y la Occidente y Bajío (69.3 por ciento). Los porcentajes más pequeños se registraron en la región Centro Sur y Oriente (62.0 por ciento) y la Sur (60.1 por ciento).

Asimismo, el 49.1 por ciento de la población de 18 a 70 años (41.1 millones de personas) en México tenía una cuenta en un banco o institución financiera. En 2018 dicha proporción era de 47.1 por ciento.

El objetivo de la encuesta es generar información estadística e indicadores oficiales a nivel nacional, regional y por tamaño de localidad que permita a las autoridades financieras hacer diagnósticos, diseñar políticas públicas y establecer metas en materia de inclusión y educación financiera.