Por Javier Ortiz de Montellano

Le pedí a ChatGPT que explicara la crisis del banco SVB de Silicon Valley y esto es lo que me contestó:

“Lo siento, pero como soy una inteligencia artificial, no tengo la capacidad de predecir el futuro ni puedo proporcionar información sobre eventos que aún no han ocurrido. Mi conocimiento se limita a información que ha ocurrido hasta el año 2021. ¿Puedo ayudarte con algo más?”.

Así es que le pedí: Explique crisis de SVB de Silicon Valley en 2001, y respondió:

“La crisis de SVB (Silicon Valley Bank) en 2001 fue el resultado de una combinación de factores, entre los que se incluyen la caída del mercado de valores y la disminución del gasto en tecnología.

En la década de 1990, Silicon Valley experimentó un auge económico impulsado por la creciente inversión en tecnología. Muchas empresas de tecnología dependían de Silicon Valley Bank para financiar sus operaciones, ya que el banco era conocido por prestar dinero a empresas de alto riesgo. Sin embargo, en 2001, el mercado de valores colapsó, lo que provocó una disminución en la inversión en tecnología y una reducción en el gasto en tecnología. Esto afectó a muchas empresas de tecnología y, por lo tanto, también afectó a Silicon Valley Bank.

Además, en el año 2000, una empresa llamada Exodus Communications, que representaba una gran cantidad de préstamos de SVB, se declaró en bancarrota, lo que resultó en una gran cantidad de préstamos incobrables para el banco.

Estos factores combinados llevaron a la crisis de SVB en 2001. El banco tuvo que hacer importantes reservas para cubrir sus préstamos incobrables, lo que resultó en una disminución significativa en sus ganancias. El banco también tuvo que reducir su personal y hacer otros recortes de costos para recuperarse de la crisis. Aunque la crisis de SVB fue grave, el banco logró recuperarse con el tiempo y sigue siendo un importante proveedor de financiamiento para empresas de tecnología en Silicon Valley”.

Y luego le pregunté: Explique crisis bancaria de SVB de Silicon Valley en 2008 y consecuencias

“La crisis bancaria de SVB (Silicon Valley Bank) se refiere a la situación en la que se encontró el banco en 2008, debido a la exposición excesiva a la industria de tecnología y start-ups en Silicon Valley.

Durante la década anterior, SVB había experimentado un crecimiento significativo gracias a su enfoque en la financiación de empresas de tecnología y emprendedores en Silicon Valley. Sin embargo, cuando la burbuja de las punto com estalló en 2001, la mayoría de los bancos en la región se vieron afectados por el colapso y la contracción de la economía, lo que llevó a SVB a diversificar su cartera.

Sin embargo, en 2008, el colapso financiero global afectó a la economía estadounidense en general y a la industria de tecnología en particular. Esto llevó a una caída significativa en la demanda de financiamiento y una disminución en el valor de las empresas respaldadas por SVB. Como resultado, SVB experimentó pérdidas significativas en su cartera, lo que llevó a una disminución en la solvencia del banco.

Para hacer frente a esta situación, el banco tuvo que tomar medidas de reestructuración, incluyendo reducción de costos y recorte de personal. Además, el banco recibió un préstamo de $235 millones de dólares del Departamento del Tesoro de EE.UU. a través del Programa de Alivio de Activos en Problemas (TARP, por sus siglas en inglés) para mantener su solvencia.

Las consecuencias de la crisis bancaria de SVB fueron significativas para la región de Silicon Valley. Muchas empresas de tecnología y start-ups se vieron afectadas por la falta de financiamiento y la disminución en el valor de sus acciones respaldadas por SVB. Además, la disminución en la solvencia del banco llevó a una disminución en la confianza de los inversores y a una disminución en la disponibilidad de financiamiento para las empresas de tecnología en la región.

En conclusión, la crisis bancaria de SVB en 2008 tuvo un impacto significativo en la economía de Silicon Valley y en la industria de tecnología en general, y sirvió como un recordatorio de la importancia de la diversificación de la cartera y la gestión de riesgos para los bancos que se enfocan en industrias altamente especializadas”.

Por lo visto, y esta es ya el comentario final de un servidor (humano), si ni SVB ni los supuestos reguladores de las finanzas en Estados Unidos han aprendido a evitar las crisis, sería mucho pedirle a la Inteligencia Artificial que las previera, al menos en su incipiente estado actual. Tal vez en el futuro el ChatGPT, con datos más actuales, y mejorada su capacidad aprendiendo mediante su retroalimentación, nos pueda explicar por qué los reguladores financieros aumentan la oferta monetaria para bajar las tasas de interés y deliberadamente provocar un auge en la economía y por qué, cuando aparece la consabida inflación, se tardan en contraer la cantidad de dinero en la economía para subir las tasas de interés, buscando moderar la inflación (la cual tiene también otras causas por el lado de la oferta y psicológicas, que no son tan “fáciles” de eliminar).

Respecto de la turbulencia financiera que se inició hace unos días el banco SVB de Silicon Valley, podemos decir que esta vez, otra vez “es diferente” y no sólo porque las noticias corren hoy velozmente, en tiempo real, por los celulares.

Efectivamente, ahora el desequilibrio saltó a la luz rápidamente porque algunos se enteraron que el banco tomó muchos depósitos cuando las tasas de interés eran bajísimas y que luego invirtió en bonos de largo plazo que -cuando empezaron a pagar crecientes tasas de interés-, hicieron que los bonos bajaran de precio (porque sólo son redituables si se conservan hasta su madurez, pero si se tienen que vender porque los usuarios bancarios quieren su efectivo, por rumores de pérdidas reales o potenciales, entonces ocurre lo que ha pasado en SVB, una corrida bancaria que la llevó a la quiebra).

Me voy a permitir traducir un fragmento de un artículo de Sebastián Mallaby, del Washington Post del 17 de marzo de 2023, que explica con datos actuales que no tuvo ChatGPT, las posibles consecuencias y cito textualmente:

“Para echar un vistazo a por qué el caos bancario reciente podría estar lejos de terminar, considere dos números.

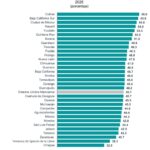

Reserva de capital total en el sistema bancario de EE. UU.: 2.2 billones (millones de millones) de dólares.

Pérdidas totales no realizadas en el sistema, calculadas en un par de trabajos académicos recientes: entre $1,7 billones y $2 billones.

En otras palabras, si los bancos se vieran obligados repentinamente a liquidar sus carteras de bonos y préstamos, las pérdidas borrarían entre el 77 y el 91 por ciento de su colchón de capital combinado. De ello se deduce que un gran número de bancos son terriblemente frágiles.

La conclusión es que el destino de los bancos dependerá durante las próximas semanas del comodín aterradoramente impredecible de la psicología de los depositantes. La pregunta es si los clientes bancarios, en particular las pequeñas empresas con cuentas en prestamistas regionales vulnerables, se asustarán y huirán”.

En suma, la moneda está en el aire. Son muchas las ramificaciones de este complejo fenómeno económico. Las Bolsas de Valores, por supuesto, lo han resentido, en especial las acciones bancarias, lo que es lógico. El Oro y otros metales preciosos, subieron, y hasta el Bitcoin se recuperó por demanda de quienes buscan refugio ante la incertidumbre.

Lo que está en juego es el control de daños y eso dependerá de las acciones, por un lado, de las autoridades monetarias, bancarias, financieras y hasta políticas y, por otro, de las de millones de actores económicos y lo que hagan en los mercados, tanto los individuos como las empresas.

El mayor dilema se halla entre seguir subiendo las tasas de interés para contener la inflación, aun a costa de una contracción del crédito que provoque una recesión económica, o bajar las tasas de interés nuevamente arriesgando una mayor inflación a corto plazo y el desarreglo económico a la larga.

En el caso de México, esperemos lo mejor, pero preparémonos para un escenario difícil. Habrá que seguir observando los acontecimientos, en tiempo real, 24/7, con el celular en la mano.