Por Vidal Ibarra-Puig[1]

Cuenta una anécdota que, en un cierto momento, el equipo de transición de Ernesto Zedillo le recriminó al equipo saliente de Salinas, que “habían dejado la economía prendida con alfileres”, a lo que el equipo de Salinas respondió: Sí, pero ustedes se los quitaron”.

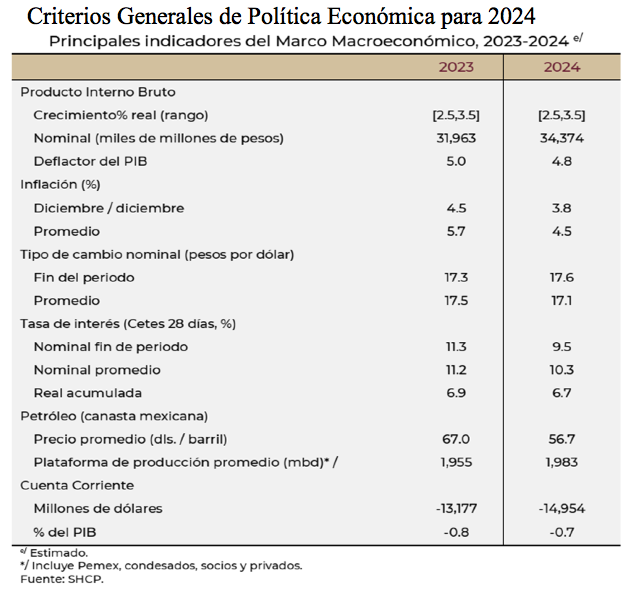

Esta anécdota la recuerdo ahora que he estado revisando los Criterios Generales de Política Económica para 2024, que el Secretario de Hacienda envió a la Cámara de Diputados, y cuyos principales indicadores macroeconómicos se pueden ver en el siguiente cuadro.

Distingo aquí cuatro alfileres: 1. Inflación de 3.8 para 2024. 2. Tipo de Cambio de 17.6 pesos por dólar a fines de 2024. 3. Tasa de interés nominal, Cetes a 28 días, para fines del año próximo de 9.5. 4. Precio promedio de la canasta mexicana de petróleo al cierre de 2024 de 56.7 dólares por barril, con una plataforma de producción de 1,983 millones de barriles diarios para fines del mismo año ¿son realistas estas suposiciones? Veamos. En primer lugar, decimos que son suposiciones pues, hasta donde sabemos, no hay algún modelo econométrico bien fundamentado que respalde estos elementos.

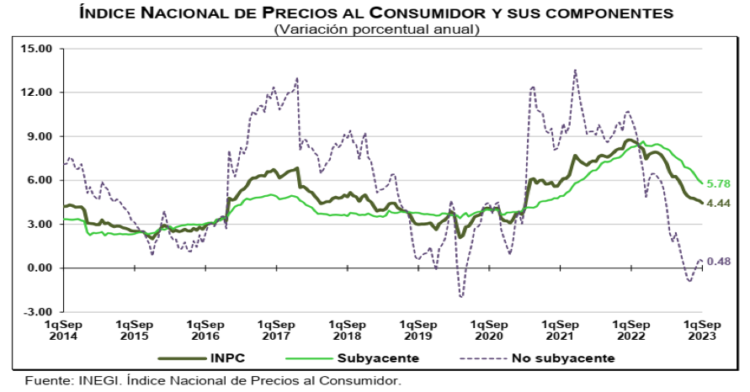

Ahora bien. Respecto al primer alfiler, las previsiones de inflación al 3.8 para el próximo año, la siguiente gráfica nos ilustra lo que ha sido la inflación desde 2014.

Nótese que la inflación en México comenzó desde 2021, mucho antes de la guerra de Rusia con Ucrania, la cual dijeron las autoridades que se encontraba tras el incremento de los precios en nuestro país; pero no es así. La inflación atiende a problemas internos que no han sido resueltos, como es el caso de la baja oferta de bienes agropecuarios, los cuales han visto incrementar fuertemente sus importaciones para atender la demanda nacional. Este aumento de las importaciones es lo que ha permitido disminuir los precios de los bienes agropecuarios, incluso amenazándolos en su producción, pues sale más barato comprar por ejemplo, manzanas de EEUU que las manzanas nacionales; esta es una de las consecuencias del súper peso. Luego entonces, si vemos la inflación subyacente (la inflación subyacente se obtiene eliminando, del cálculo del Índice Nacional de Precios al Consumidor, INPC, los bienes y servicios cuyos precios son más volátiles, o bien, que su proceso de determinación no responde a condiciones de mercado. Así, los grupos que se excluyen son agropecuarios, energéticos y tarifas autorizadas por distintos órdenes de gobierno. Fuente INEGI, para que no nos acusen de plagio), esta inflación subyacente está al nivel de 5.78, y sin atender los problemas internos, la suposición de 3.8 para finales del año próximo no nos parece plausible.

El Segundo alfiler dice que el tipo de cambio será de 17.6 pesos por dólar al cierre del año próximo. Sin embargo, el miércoles 27 de septiembre, la cotización era de 17.70 centavos a la venta, superior a la estimación oficial, después de haber estado a 16.9 pesos por dólar. Debe tomarse en cuanta que algunas investigaciones han señalado el origen poco claro o hasta ilícito de la entrada de tantos dólares a México, por lo que no sería de extrañar una disminución de estos flujos y en consecuencia un alza del precio del dólar en moneda nacional; una devaluación, pues.

El tercer alfiler es la tasa nominal de Cetes a 28 días para fines de 2024, a 9.5 por ciento. Veamos. Al 26 de septiembre, esta tasa estaba a 11.05, pero los determinantes del nivel de las tasas de interés en México no son solo internos: la actividad económica en EEUU y su inflación, y por lo tanto la tasa de interés estadounidense influyen, entre otras cosas, en la determinación de las tasas nacionales. Por ejemplo, se espera una baja en el crecimiento de EEUU, por lo que no debe descartarse una disminución de tasas en el vecino del norte para impulsar su economía y evitar que caiga en recesión, lo cual es positivo para las tasas de interés mexicanas, pues no estarían presionadas al alza por este factor. Pero si la inflación no cede en el coloso del norte, las tasas no bajarán, lo cual influirá en que las tasas mexicanas no podrán bajar, pues los recursos de los ahorradores buscarán mayor rentabilidad, y con más seguridad, en EEUU; y para evitar esa salida de capitales, las tasas nacionales deberán seguir con niveles altos, para cubrir también el riesgo cambiario si se devalúa la moneda mexicana. Por su parte, las tasas de interés en EEUU, concretamente la tasa de la Fed (que es la tasa de interés que los bancos se cobran entre sí cuando se prestan dinero), se encuentra a niveles del 5.25 por ciento, el cual se podría elevar si la inflación en ese país subiera. En nuestro país, un aumento de la inflación tiene un manejo ortodoxo, pues se piensa que toda inflación tiene como causa el exceso del circulante, pero las actuales autoridades del banco central no parecen comprender que la inflación tiene también otras causas como los aumentos salariales y por lo tanto aumento de costos para los empresarios; y por otro lado, la inflación importada. Por lo tanto, de aumentar la inflación en México, y no parece que vaya a disminuir significativamente desde nuestro punto de vista, las tasas de Cetes seguirán altas.

El cuarto alfiler es que el precio promedio de la canasta mexicana de petróleo al cierre de 2024 sea de 56.7 dólares por barril, con una plataforma de producción de 1,983 millones de barriles diarios para fines del mismo año. La primera parte de esta aseveración nos parece un manejo prudencial, no demasiado optimista de esta variable. Por otra parte, la producción de crudo de Petróleos Mexicanos (Pemex) durante julio se ubicó en 1 millón 835,000 barriles diarios, por debajo de los 1,983 millones proyectados. El problema es que no se ve manera de que aumente la producción de Pemex: la refinería de Dos Bocas está muy atrasada en su construcción; y lo peor es que la empresa ha decidido reducir el presupuesto que destinará al mantenimiento en sus activos para 2024 , al acortarlo casi a la mitad de lo que le fue otorgado para este año de 2023, a pesar de los riesgos que implica para su buen funcionamiento y los accidentes que ha sufrido y que le ha costado que ahora sus bonos sean calificados como bonos basura (véase nuestra colaboración “Pemex se hunde; sus bonos de deuda son peor que Bonos Basura”, https://monitorfinanciero.com.mx/opinion/y-por-que-no/y-por-que-no-pemex-se-hunde-sus-bonos-de-deuda-son-peor-que-bonos-basura-vidal-ibarra-puig/, 17 de junio de 2023).

¿Qué pasaría con la economía nacional si alguno de estos alfileres se desprende?

Ese será el tema de nuestra próxima colaboración.

[1] Doctor en Relaciones Económicas Internacionales por Sciences Po, París; Profesor en el Departamento de Economía, UAM Azcapotzalco, [email protected]